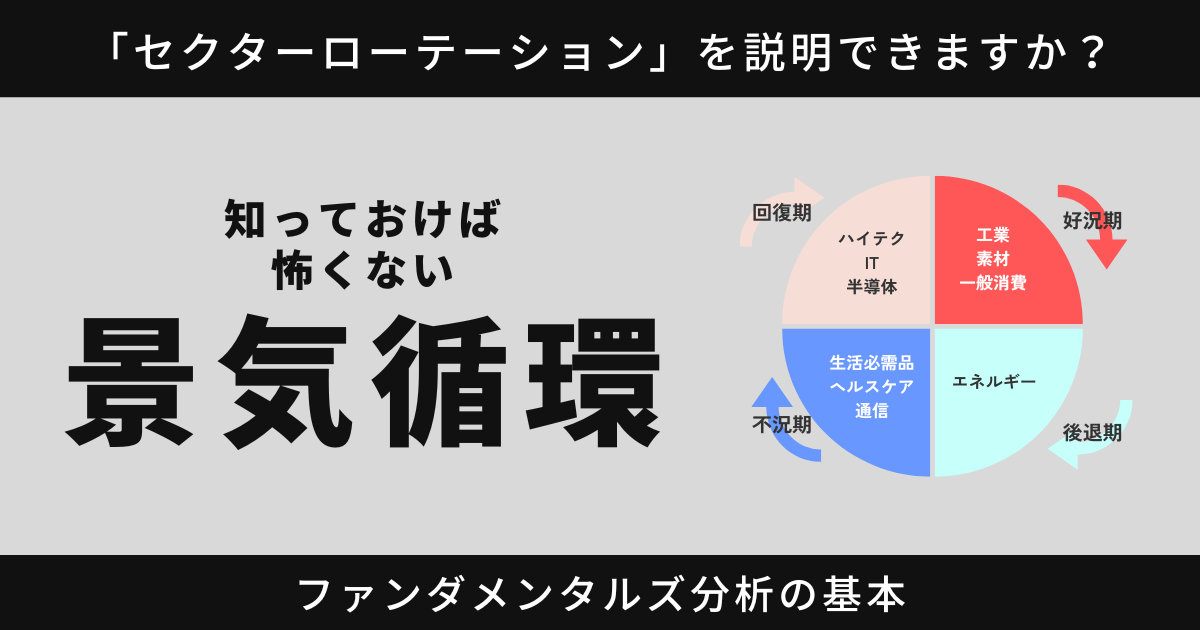

景気の波(景気循環)に合わせて資金がどの業種へ移動するのか=セクターローテーションを、日米の実例と図解を用いてわかりやすく解説。投資初心者〜中級者が“相場の流れ”を理解できる記事です。

はじめに:相場は“循環”で理解すれば先が読める

経済の流れには「景気循環」と「資金循環」があります。

今回は資金循環を解説します。 資金循環とは政策金利の変動によって恩恵を業種が循環することを指します。

投資用語でセクターローテーションと呼びます。

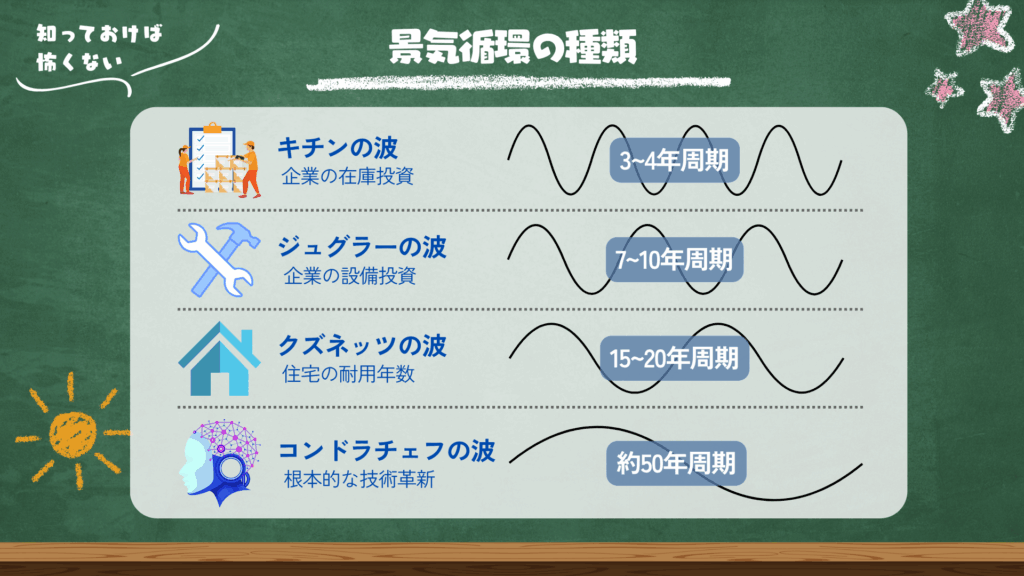

今回は大きくは触れませんが、景気循環はモノの需要の波のことを指します。

企業の在庫や、住宅の耐用年数などに応じて、需要が発生して景気を刺激します。

この需要は繰り返し発生するため循環するものとして有名です。

今がどんな景気循環かというのは専門家でも意見が分かれますが、調べてみると面白いかなと思います!

私、飯野の所感は以下の通りです。

青下線が少し注意、オレンジ下線が期待できる局面です。

- キチン:物価上昇局面で多く在庫を抱えるのはリスクとなる状況、インフレが落ち着けば増加する可能性あり

- ジュグラー:高い金利時には難しい設備投資が、利下げで積極的になる可能性あり

- クズネッツ:2009年~2015年末での米低金利時に建てられた住宅の耐用年数付近なので、需要増の可能性あり

- コンドラチェフ:スマートフォン、5Gあたりから加熱し、半導体の今がピークの可能性あり

こうした“景気の方向性”がつかめるようになると、投資家レベルが一つ上がります!

では切り替えて本記事は、

資金循環の4局面 × 強いセクター を解説します!

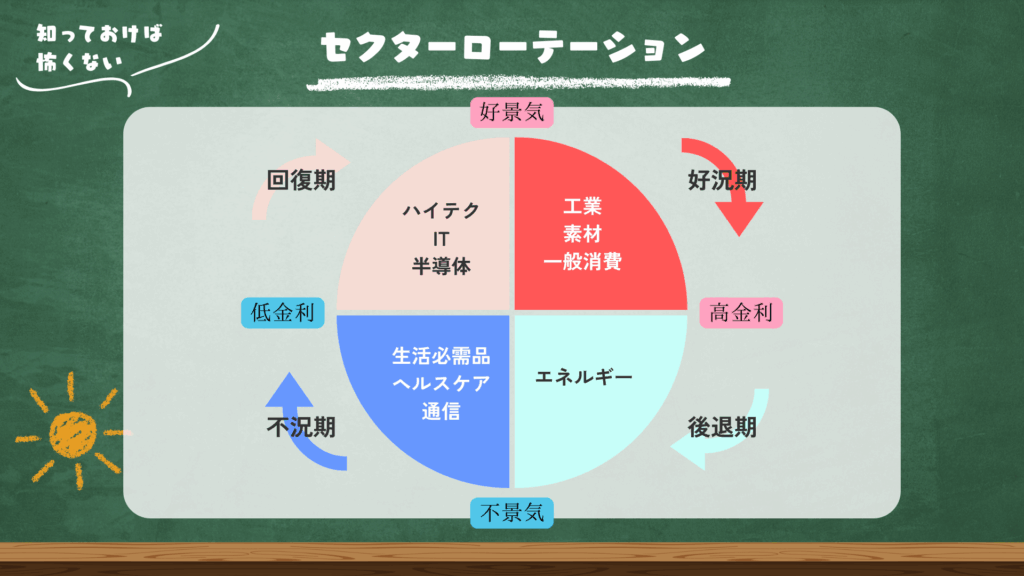

1. セクターローテーションは大きく4つの局面が循環すること

セクターローテーションには大まかに以下の4ステージがあります。

まずは、景気と金利を整理します!

景気とは、

お金の流れが活発な状態です。

お金の流れとは給料、消費額、 納税額などのお金の動きのことを言います。

好景気はお金の流れが活発な状態で、給料や消費額が多い状態ということになります。

金利とは、

ここでの金利は政策金利のことを指します。(金利として身近な預金金利とは異なるので注意です!)

政策金利とは中央銀行が景気をコントロールするために誘導する金利のことです。

金利は高いとお金が借りづらく、消費意欲を減らし、金利が低いとお金が借りやすくなり、消費意欲が増します。

- 好況期(業績相場) ・・・好景気かつ高金利の状態、消費が活発で業績も良い経済状況

- 後退期(逆金融相場)・・・不景気傾向だが高金利の状態、消費が落ち込みだし業績も落ちてくる経済状況

- 不況期(逆業績相場)・・・不景気で低金利の状態、不況を解消するために金利を下げようと試みている経済状況

- 回復期(金融相場) ・・・不景気から回復中の低金利の状態、消費や株価が回復傾向になる経済状況

それぞれの局面で“需要が高まりやすい業界”が違うので、一つ一つ見ていきましょう!

2.好況期(業績相場)

■ 特徴

指標の特徴

1.実質GDP成長率が加速している

2.製造業/サービス業の購買担当者指数(PMI)が 50 を上回っており、さらに上昇傾向

3.消費者信頼感指数(CCI)/設備投資の数値が前年比で増加している

4.企業の業績が伸びている

相場・経済環境の特徴

1.経済は成長基調にあり、企業収益も改善。消費・設備投資ともに活発。

2.投資家は「業績」を重視してリスクオンの展開。決算などで売上・利益の伸びに対して投資が積極的になる。

3.政策金利は緩やかに利上げ方向だが、経済成長が金利上昇を上回っていて、許容できる状態。

この環境では、企業の利益拡大が市場に先行して、株価・信用リスク・資金流入が活発になる。

金利は上がり始める可能性があるが、まだ景気拡大の勢いが勝っており、急激な金利上昇・信用収縮には至っていない。

■ 注目したい業界例

- 資本財・産業機械・インフラ関連

例)トヨタ自動車(7203)

理由:景気が良く、消費・設備投資が伸びる局面では、自動車需要の増加・輸出回復が業績拡大を後押しする可能性が高い。 - 消費関連

例)ファーストリテイリング(9983)

理由:景気好転、消費者マインド改善、インバウンド回復があれば、企業の売上/利益拡大が期待できる銘柄。

3. 後退期(逆金融相場)

■ 特徴

指標の特徴

1.実質GDP成長率が停滞している

2.債券利回りが上昇し、意識され始める。

3.消費者/企業の信頼感や設備投資の先行指標がピークを示唆し始める。

4.逆イールドカーブの発生(長期金利より短期金利のほうが高くなる現象)

相場・経済環境の特徴

1.経済の成長はまだ続いてはいるが、金利上昇やインフレ上振れでリスクオンへの懸念が強くなる。

2.投資家は「今の業績」よりも「利上げ」への懸念からリスクオフの展開。

3.金融業界の活況がピーク圏にあり、そこから減速感が出始める。

この局面では、金融セクター(銀行・保険)が一時的には恩恵を得てきたが、経済全体では「金利上昇による逆風(例:借入コスト、債務負担増、利ざや低下)」が意識され始める。

投資家が「経済がピークアウトしている」という判断で次の投資先をを探している状況。

■ 注目したい業界例

- 一時的には金融

例)三菱UFJフィナンシャル・グループ(8306)

理由:貸出拡大、金利差拡大などが業績を支える銀行業株価は一時的に期待できる。 - 素材・資源・エネルギー

例)住友商事株式会社(7203)

理由:総合商社として資源・素材・エネルギーへの投資をしている企業のため。

4. 不況期(逆業績相場)

■ 特徴

指標の特徴

1.実質 GDP がマイナス成長になっている。

2.失業率上昇、企業設備投資・個人消費が低迷。

3.購買担当者指数(PMI) が 50 を下回っており、製造・サービス業活動が縮小に転じている。

4.利下げ期待が出始める

相場・経済環境の特徴

1.経済が明確に減速または後退に転じており、企業の業績は悪化。

2.利益よりも資産を守るために安心や防御を重視する投資先の需要が高まりやすい。

3.割高株から株価が調整される展開。株式市場からの資金流出も起こりやすい。

この局面では、企業業績の悪化が鮮明になり、市場は「業績悪化+景気縮小」への対応を迫られます。

投資家はリスク回避志向に傾き、成長企業・景気敏感業界から安定業界や安定資産への資金移行が起きやすい。

■ 注目したい業界例

- 生活必需品

例)東京電力ホールディングス株式会社(9501)

理由:景気が停滞していても電力・ガスなどの基本サービス需要は底堅く、配当・キャッシュフローの安定性が評価されやすい。 - 医療

例)武田薬品工業株式会社(4502)

理由:景気の落ち込み時においても医療・健康関連需要は維持されやすく、防御的な役割を果たす可能性が高い。 - 通信

株式会社NTT(9432)

理由:医療業界と同様に、景気の落ち込み時においてもは売上が維持されやすく、防御的な役割を果たす可能性が高い。

「景気に関係なく売れるもの」=ディフェンシブ

に資金が流れます。

5. 回復期(金融相場)

■ 特徴

指標の特徴

1.中央銀行が利下げを実施、また将来的利下げ期待が高まっている。

2.物価の下落(デフレ)、雇用統計の悪化が確認される

3.全体の業績は悪いが、株価に底値感があり、徐々に株式市場に資金が流入してくる

相場・経済環境の特徴

1.現在の業績よりも、利下げによる経済回復期待によるリスクオンムード

2.ITや半導体などの成長業界が敏感に反応する

3.金利の低下により企業の設備投資が増加傾向に

この局面では、金利が低いことによる未来への期待が株式市場にとって明るいニュースとなります。

企業が業績成長のための借り入れをしやすく、成長期待値が高るためです。

■ 注目したい業界例

- IT その①

例)ソニーグループ株式会社(6758)

理由:金利が低く、将来成長期待の高いテクノロジー企業が評価されやすい。 - IT その②

例)ソフトバンクグループ株式会社(9984)

理由:今のソフトバンクグループはIT系の企業に多く投資をしているため、金利が低いと恩恵を受ける半導体などの将来成長期待の企業が評価されやすく、連れ高になりやすい。

7. まとめ:「景気の波」と「資金の流れ」をつかむと投資レベルが1段上がる

- 景気は4局面で動き、その局面ごとに強い業種が変わる

- セクターローテーションは“投資家心理の循環”

- GDP・政策金利・PMI・雇用は景気局面を判断する最重要指標

- 今はアメリカの指標が最重要

景気循環を理解すると、

「なぜ今このセクターが強いのか?」 「次はどのセクターが来るのか?」

が読めるようになります。

投資判断の精度が一段階アップするので、ぜひ理解しておきましょう!

参考資料(2025年11月時点)

- FRB「金利・PMI・雇用統計」

- 日銀「短観・景気動向指数」

- Bloomberg「セクター別株価動向」

- 日本取引所グループ(JPX)

コメント