はじめに:物価の動きは”株価の入り口”になる知識

投資をする上で、インフレ(物価上昇)とデフレ(物価下落)は必須テーマです。

その理由はアメリカの中央銀行である、FRB(連邦準備制度理事会)が物価の安定を最大のテーマにしているからです。

現在は物価上昇率年2%を目指す動きが世界基準となっており、アメリカも例外ではありません。

物価の上昇や下落で「金利」が決まる重要な指標となっています。

そして金利は「企業業績」、「雇用」、「株価」と幅広く経済に影響があります!

この記事では

- 物価が変わると企業に何が起きる?

- インフレ局面で強い/弱いセクター

- 日米で何が違う?

- 過去の事例で株価はどう動いた?

こうした疑問を図解付きで解説していきます!

● インフレーション(インフレ)=物価上昇

インフレとは、「インフレーション」の略で、物価が上昇している状態を指します。

ややこしいポイントなんですが、

「モノの値段が上昇すると、同じ金額で買えるモノやサービスの量が減るため、お金の価値が相対的に下がっている」

という考え方もできます。

アメリカをはじめ、日本やヨーロッパでも緩やかなインフレを目指しています。

もう少し噛み砕くと、緩やかにモノの値段を上昇させようとさまざまな工夫や対策をしています。

その一環が利下げや利上げになります!

● デフレーション(デフレ)=物価下落

デフレとは、「デフレーション」の略で、物価が下落している状態を指します。

インフレとは逆の現象なので

「モノの値段が下落すると、同じ金額で買えるモノやサービスの量が増えるため、お金の価値が相対的に上がっている」

ということになります。

そして企業や経済にとって緩やかなインフレが好ましく、デフレは嬉しくない状況となります。

さらに、企業と株式市場への影響を深掘りしていきます!

2. インフレが企業と株価に与える影響

■(1)インフレは経済が好循環している証拠

インフレはモノやサービスの値段が上がっても売れている状態です。

その背景には、物価も上がっているけど、給料も上がっていたり、政府からの家計支援策が取られている可能性があります。

極端な例ですが、

来月から私たちの給料が2倍になり、いつも飲んでるコーヒーの価格は1.5倍になった場合、

インフレが起こってはいますが、私たちのお財布的には全然余裕ですよね。

給料も商品・サービスの価格も大きくなっている状態は価格が上昇しても私たちの購買意欲は落ちないので、インフレの理想的な状態で、経済が好循環していて好景気な状態といえます!

■(2)景気の好循環は企業の業績を押し上げる

値上げしても商品が購入される状態なので、企業の業績も上昇します。

また、給料が上昇して消費意欲が増しているので、余裕がなかった時に行けなかった旅行や大きな家電、引っ越しなどさまざまなサービスが売れることで経済全体に好循環の恩恵が行き渡ります。

そして、企業の業績UPはさらに社員の給料UPや新規事業のための設備投資(企業の消費行動)につながり、

さらに経済の好循環を生み出します。

■(3)好景気の最後は金利上昇でブレーキをかける

緩やかなインフレを目指していますが、さまざまな要因が重なり、過剰なインフレを招いた場合、

企業の収益構造、コスト上昇、価格転嫁力などを理由に、

賃金UPで社員に還元ができない企業の従業員にとってインフレは生活がどんどん苦しくなるという側面もあります。

一例ですが、

こうして生活が苦しくなる人が、自己破産や債務整理などをせざるを得なくなる人が増えることで、

クレジット会社や貸金業者は利息付きでお金を返済してくれないと儲けを出せなくなります。

そうしてクレジット会社や貸金業者は業績が悪くなり、さらに賃金を上げられない企業を生み出してしまう可能性があります。

こうして生活が苦しい世帯が生まれるという負の連鎖が起こり、最悪の場合バブル崩壊に至ります。

この最悪のケースを避けるべく、過剰なインフレを抑制するために、

FRBや日銀といった中央銀行が利上げをする流れになりやすいです。

3. デフレが企業と株価に与える影響

■(1)デフレは経済が停滞している証拠

デフレはモノやサービスがディスカウントしないと売れない状態です。

その背景には、給料が上がらないため、なるべく消費を抑えて生活しようとしている状態です。

消費が少ないので、企業の売り上げがなかなか立たず、社員への給料や新規事業への挑戦も難しくなります。

■(2)景気の停滞は企業の業績を悪化させる

企業にとって商品やサービスが売れないことは、倒産を意味します。

利益を削ってでも、価格を抑え、なんとかして売り上げを立てようとします。

こうした低価格勝負ができる大企業は業績悪化で済みますが、

限界まで価格を下げても商品が購入されない企業は倒産してしまいます。

こうした経済が循環が停滞した不況時は政府や中央銀行の力がないと完全回復はほぼ無理です。

一部の大企業では従業員への投資を最優先して給料をUPさせることはできますが、経済全体への影響力は限定的なためです。

■(3)中央銀行の力でデフレ脱却

中央銀行の狙いは年2%のインフレです。

それに対し、デフレの兆候である雇用統計の悪化や、賃金の上昇が止まるなどが確認された場合は、本格的にデフレが始まる前に、中央銀行による利下げが敢行されることが多いです。

利下げには企業や個人が借入しやすくなることから、雇用回復、消費意欲改善が期待できます。

この利下げを金融緩和と言い、経済の好循環を生み出すことでデフレからの脱却を目的としている時に実施されることが多いです。

4. インフレとデフレを活かす投資の前に・・・

この格言を聞いたことはありましたでしょうか。

この格言を噛み砕くと2つのメッセージがあります。

1. 兆候の時点で投資をスタートするべし

2. 発表や結果が出たら売って利確すべし

投資家全員が資産を減らしたくないと思っていますが、だからこそ結果を見てから動きたくなるものです。

ただそれだと遅すぎることを意味しています。

経済が好循環しているインフレ、悪循環に陥っているデフレ

一見すると、インフレがチャンスに思えるかもしれませんが、実は伸び代が少ない「調整待ち」の状況でもあります。

逆にデフレはピンチに思えるかもしれませんが、実は国からの手厚いバックアップで「回復待ち」の状況でもあります。

投資はリスクを伴って、資産を増やすことです。

経済が調子のいい時に投資をするよりも、経済の調子が悪い時に行動した方が、実は資産を育てる結果になりやすいです。闇雲にリスクを取ることは避けるべきですが、過去の暴落を糧に正しくリスクを取ることで資産を育てていきましょう!

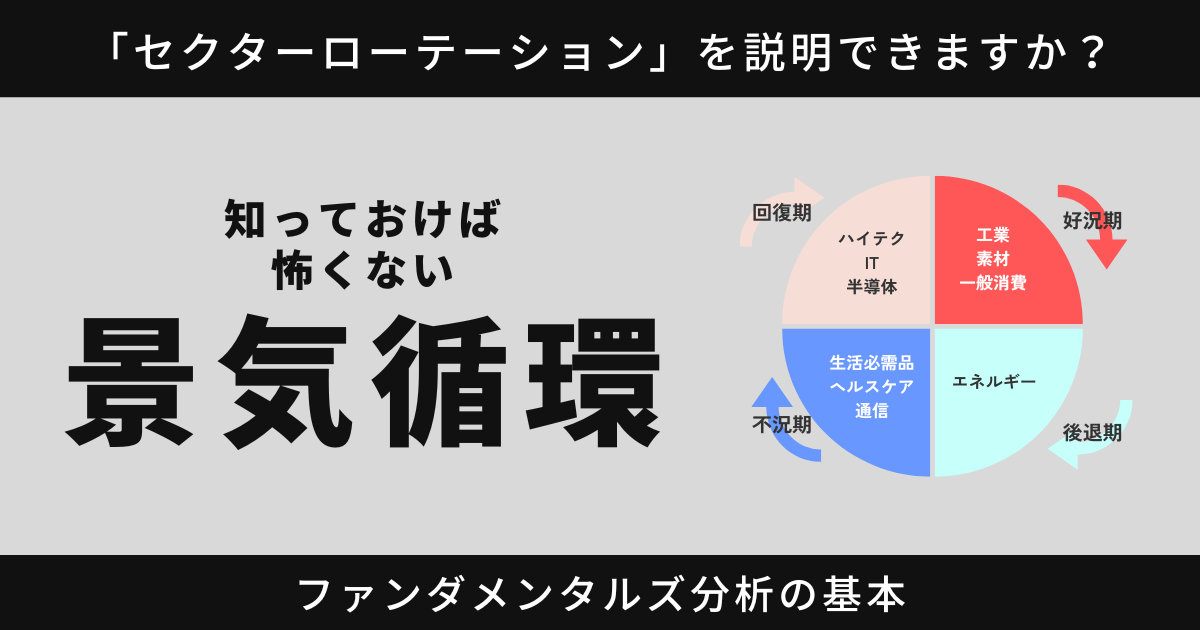

5. インフレとデフレで狙いたい業界

● インフレで強い:業界とその理由

- エネルギー

原油・天然ガス・電力などエネルギー価格がインフレを牽引するケースが多く、価格上昇時には収益が出やすいため。 - 素材・資源

インフレは「モノの価格が上がっている」状態で、「モノを作るための材料・資源コスト」も同時に上がるため、それを提供する側の価値が上がるため。 - 商社

日本の商社は、エネルギー・資源・素材・物流等を幅広く手がけており、インフレで上がる価格・マージンを取り込みやすい構造を持つ可能性があるため。

ただし、企業ごとに利益構造や手がける業務範囲が異なるため、要注意です。 - 金融

中央銀行の利上げによって銀行等が貸出金利を高めることで、収益改善する可能性があるためです。

● デフレで強い:業界とその理由

- グロース株(ハイテク等)

成長株は「将来の収益をどれだけ成長させるか」が評価されているため、経済が停滞していても、将来成長期待が維持できれば相対的に価値を保てる可能性があります。

利下げに対して恩恵を受けやすい業界でもあるので、利下げの兆候が出たら、株価が上昇しやすい傾向があります。 - 医薬品・通信など

景気が落ち込んでも一定需要が残る業界をディフェンシブ銘柄と言います。医薬品を含む生活必需品が景気に左右されない銘柄となります。 - インフラ

インフラ(交通/通信網/公共施設など)は「長期契約・規制料金・安定キャッシュフロー」が特徴で、景気変動の影響を受けにくい構造を持つ場合があります。

デフレ環境では「需要が冷える」「価格が下げざるを得ない」「企業の利益が圧迫される」という構図のため、

基本的にはどのセクターもリスクを持っています。

ただし、未来の利下げによる成長期待・需要が下がりづらい・安定収益構造などを持つ企業・業界は、相対的に防御力があり、株価も比較的安定しやすいです。

6. 投資家が見るべき「3つの指標」

インフレ・デフレを見極めるうえで重要な指標はこの3つ

| 指標 | 内容 |

|---|---|

| CPI(消費者物価指数) | 物価上昇率の全体像。 |

| アメリカ雇用統計 | 雇用が消費や経済の源流。 |

| 政策金利 | 金利が株価への影響を生む |

まずはこの3つの指標を抑える癖をつけましょう!

特に最初は、小さなニュースを100個調べて見るより、この3つの指標を抑える方が大事です。

まとめ:物価を理解すると経済の流れが見える

- インフレは現状の経済の強さ、好循環を判断する材料

- 企業の業績は粗利率に注目し、価格転嫁力が高い企業がチャンス

- デフレは後の金融緩和シナリオにつながるため、投資行動を着実に開始する

- 日米で金融政策の反応スピードが違うことを理解して、特にアメリカには要注意

- CPI/米雇用統計/政策金利をセットで追うと「噂で買って事実で売れ」が腑に落ちる

投資の質が一段階上がるので、ぜひ情報収集を一緒に頑張りましょう!

参考資料(2025年11月時点)

- FRB「CPI・PPI統計」

- 日本銀行「消費者物価指数」

- Bloomberg「金利・セクター別株価動向」

- 各企業IR資料

コメント